A empresa de energia 2W foi fundada pelo empresário Ricardo Delneri, que também criou a Renova, uma das pioneiras em energia renovável no país.

Em dezembro de 2021, a empresa levantou R$ 400 milhões e foi avaliada na época em R$ 2,7 bilhões.

Nas primeiras semanas de 2023, a 2W cogitou tirar do papel os planos do IPO na B3 e visitou diversos investidores em um non-deal roadshow, mas as condições de mercado não eram favoráveis ao IPO. A empresa contratou a consultoria Laplace e os bancos BTG Pactual, Santander, UBS BB e Itaú BBA para o IPO.

Depois de passar o início do ano conversando com potenciais investidores para aguçar o apetite pelo IPO, a empresa passou a conversar com gestoras de recursos e não descartaria a entrada de um investidor estratégico. A busca por um fundo ou mesmo um investidor estratégico, aproveita o momento de maior interesse das empresas do setor energia renovável, com a atratividade da agenda ESG.

A 2W é bem conceituada no mercado financeiro, com grandes projetos, mas é capital intensiva e os custos aumentaram. O CEO da empresa, Claudio Ribeiro, disse ao jornal Valor que a companhia não tem pressa em abrir o capital e espera publicar um balanço financeiro sólido.

As dívidas de seus projetos – Anemus e Kairós – seriam de longo prazo, com os vencimentos mais curtos da holding, mas nada que pressione a empresa.

Dos projetos eólicos, o primeiro começou a operar em janeiro de 2023 e o segundo, em fase de construção, tem previsão para ser concluído em 2023.

(Fonte: jornal Valor - 29.03.2023)

O blog "Origem das Marcas" visa identificar o exato momento em que nasce a marca, especialmente na definição do nome, seja do produto em si, da empresa, ou ambos. "Uma marca não é necessariamente a alma do negócio, mas é o seu nome e isso é importante", (Akio Morita). O blog também tenta apresentar as circunstâncias em que a empresa foi fundada ou a marca foi criada, e como o(a) fundador(a) conseguiu seu intento. Por certo, sua leitura será de grande valia e inspiração para empreendedores.

Total de visualizações de página

30 de mar. de 2023

2W

24 de mar. de 2023

Cremer (Dental Cremer)

Distribuidora de produtos e serviços voltados aos profissionais da odontologia no Brasil, a empresa atua em diversos segmentos da área e atende cirurgiões-dentistas, clínicas odontológicas, técnicos de prótese, laboratórios e estudantes de odontologia.

A empresa é referência no mercado odontológico com mais de 50 mil itens em seu portfólio. Para isso, disponibiliza desde insumos e equipamentos de uso clínico, papelaria, materiais de escritório, entre outros produtos.

A Dental Cremer possui a parte administrativa e de distribuição em regiões diferentes. As unidades administrativa localizam-se em Blumenau e Curitiba. O centro de distribuição fica em Itapeva, Minas Gerais.

(Fonte: Wikipédia / O Município - Blumenau - 11.11.2019 - partes)

Oswaldo Cruz Química

Em 23 de março de 2023, a Oswaldo Cruz Química informou que adquiriu a Elekeiroz, empresa líder no setor de oxo-álcoois, plastificantes, anidridos ftálicos e maleicos e ácido sulfúrico no Brasil. A aquisição foi feita junto a uma das afiliadas do grupo H.I.G. Capital. A H.I.G. comprara a Elekeiroz da Itaúsa, em abril de 2018.

20 de mar. de 2023

Charvet Camisaria

A história da Charvet impressiona tanto quanto a discrição dos donos, que, em tempos de rede social e de altas somas investidas em marketing, não se preocupam sequer com o site, constantemente em pane. A maioria dos CEOs se apressaria em contar que o fundador, Joseph-Christophe, era filho de Jean-Pierre Charvet, responsável pelo guarda-roupa de Napoleão I, e que a prima Louise fazia as camisas de baixo do imperador. Joseph-Christophe inventou o negócio de vender os tecidos, medir o cliente e fabricar as peças num mesmo endereço. É dele a autoria da gola dobrada, em uso até hoje.

Anne-Marie Colban, responsável pelo negócio ao lado do irmão Jean-Claude, mal toca no assunto. Depois de muita insistência, ela confirma uma das lendas em torno da loja: sim, Boy Capel, amante de Coco Chanel, era cliente inclusive do perfume Charvet, do início do século XX. O frasco é idêntico à embalagem do Chanel n°5, criado décadas depois. A proprietária também se desvia do assunto quando questionada sobre quem entra no elevador que leva ao 2º andar, o santuário das camisas sob medida (o térreo é dedicado a gravatas, roupões, lenços de seda).

“Ninguém quer que seu médico fique contando quem passou pelo consultório”, justifica. Mas é notório que vários chefes de Estado (de Jacques Chirac a Barack Obama), monarcas (príncipe Charles, hoje rei Charles III, da Inglaterra, ao sultão Abdul Hamid, da Turquia), artistas e escritores (de Henry Matisse a Oscar Wilde) passaram por ali. Sem esquecer a modelo Kate Moss, a atriz Uma Thurman e a diretora Sofia Coppola, freguesas assumidas.

O ponto é o único com o serviço de modelos sob medida, responsável por 60% do faturamento; os corners nos Estados Unidos, no Japão e na Inglaterra vendem o prêt-à-porter. “Nossa produção tem limites”, diz ela sobre os ateliês em Saint-Gaultier, no centro da França. Se no prêt-à-porter as camisas são vendidas a partir de 305 euros, os modelos únicos custam entre 535 e 1 040 euros, devido ao tecido. São mais de 6 000 tipos, incluindo uma seleção de centenas de azuis e mais de 500 brancos (por ora, o mais em voga é o avioletado, desbancando a era dos azulados, enquanto os amarelados são os favoritos no Oriente Médio). Jean-Claude se ocupa dos segredos da tecelagem, que vão desde a análise do fio de algodão até o controle do tingimento natural feito no fio, que garante a gama enorme de nuances.

O ritual do 2º andar não mudou desde a criação da maison, que passou de geração para geração até 1965, data em que os Charvet, sem herdeiros, venderam o negócio para Denis Colban, o principal fornecedor de tecido e pai de Anne-Marie e Jean-Claude. No primeiro encontro, o cliente vai, durante mais de uma hora, medir as proporções de seu corpo. Até o lugar exato de cada botão, feito de conchas australianas, é calculado.

Dez dias depois, vêm a prova do protótipo de algodão branco e a escolha do tecido final. Até poder vesti-la, terão se passado cerca de cinco semanas. Cada comprador tem seus dados anotados em fichas de papel, guardadas em gavetinhas. “São mais confiáveis do que os computadores”, explica Anne-Marie. O dossiê serve para as próximas encomendas, que podem ser feitas a distância, graças ao envio de amostras de tecido. “Fiquei sabendo que algumas marcas fazem a pessoa entrar em uma espécie de cabine de raios-X para tirar as medidas do corpo! Elas esqueceram a dimensão humana da nossa profissão”, critica Anne-Marie.

(Fonte: Veja-sp-26.06.2015)

Strada

A empresa de logística Strada nasceu em meados de março de 2023, da fusão da Carguero – empresa de logística que a Amaggi e a Dreyfus criaram em 2019, com investimento de R$ 50 milhões, e da qual ADM e Cargill se tornaram sócias dois anos depois – e o Tip Bank, empresa de pagamentos para transporte rodoviário frete que existe desde 2007. O processo de formação da Strada durou três anos. Metade desse tempo foi necessário para que o Banco Central e o Cade, regulador antitruste do Brasil, concluíssem a análise da operação.

Amaggi, ADM, Cargill, Louis Dreyfus Company e Datablog são sócios, portanto, da Strada, empresa de logística que nasceu com 170 mil motoristas cadastrados e a expectativa de transportar 40 milhões de toneladas de cargas.

Na prática, a partir de março de 2023, essas tradings, que são as maiores exportadoras do agronegócio nacional, passam a ofertar todas as suas cargas na plataforma. Transportadores e motoristas terão acesso às cargas e a um sistema de informações de rastreamento que está sendo desenvolvido.

“Tem havido uma falta de conectividade nesse mercado. Onde está o caminhão e quando ele chegará são questões que permitirão que terceiros planejem a carga do navio ou trem, por exemplo. Vamos criar valor para os clientes com dados”, diz o CEO da Strada, Rodrigo Koelle, que até o final de 2022 comandava as operações de transporte e logística da Cargill na América Latina.

O negócio será mais do que apenas uma plataforma para o transporte de cargas. “Estamos formando uma rede comum de inteligência na área de transporte. Vamos conectar os diferentes participantes dessa cadeia, recebendo informações, processando e prestando serviços”, explica Koelle.

A Strada também está desenvolvendo outra ferramenta que permitirá leilões reversos de frete para mostrar o melhor preço para os embarcadores e transportadoras. Outro diferencial vem do lado fintech da empresa, que agrega diversos recursos à conta digital do caminhoneiro. Conta ainda com uma rede de mais de mil postos de gasolina, vale-pedágio, digitalização de documentos de viagem e soluções financeiras para transportadoras e motoristas, como consignação de recebíveis.

Segundo Koelle, as plataformas disponíveis hoje possuem cargas duplicadas e ofertas falsas de empresas que estão apenas testando o preço naquele momento. “Vamos dar segurança a todos os envolvidos, com empresas e motoristas que passaram por triagem e sistemas de segurança.”

Hoje, 75% do volume ofertado na Strada vem de tradings, com cerca de 3 mil caminhões por dia. Mas a intenção é mudar essa participação para 30%. A empresa só não vai operar na última milha. A

receita virá dos serviços prestados, que podem ser individuais ou em pacotes.

A Strada tem potencial para mudar o transporte de produtos agrícolas no país ao reunir alguns dos maiores grupos do agronegócio mundial. Se o empreendimento der certo, os sócios pretendem levar o negócio para outras partes do mundo.

A sede da empresa fica no centro empresarial e tecnológico Cubo Itaú, em São Paulo, onde

trabalhará parte de seus 300 funcionários. As demais serão distribuídas em todo o país.

(Fonte: jornal Valor - 20.03.2023)

18 de mar. de 2023

United Airlines

A história da United Airlines começou no ano de 1924 com a fundação da Varney Air Lines, por Walter Varney, realizando voos postais.

Annos mais tarde a empresa uniu-se à Pacific Air Transport e à National Air Transport, que também atuavam no transporte de malotes postais, dando origem à Boeing Air Transport, controlada pela Boeing e pela Pratt & Whitney.

Em 1931, foi criada então a United, como administradora da Boeing Air Transport. Em 1934, a sociedade se desfez e as divisões se tornaram companhias independentes. A empresa aérea adotou o nome de United Airlines.

Após a Segunda Guerra, a malha de rotas ampliou-se consideravelmente, alcançando pontos desde Honolulu a Washington/DC. Em 1959 a United entrou na era do jato com a introdução dos primeiros Douglas DC-8 e nos anos seguintes traria também o SE.210 Caravelle.

A frota foi crescendo, com a entrada dos Boeing 727-100 e 737-200. Esse último feito quase sob medida para a empresa.

No começo da década de 1960, a malha de rotas foi aumentada em 11 600 quilômetros, com a aquisição da Capital Airlines, fundada em 1936 como Pennsylvania Central Airlines.

Em 1961, a United era a maior empresa aérea privada do mundo em termos de passageiros transportados por ano e RPMs voados. Em 1985, uma nova expansão: desta vez para o Oriente, graças à compra da Divisão do Pacífico da já combalida Pan American, por US$ 750 milhões.

Finalmente nos anos 1990 a empresa estabeleceu-se como uma das duas maiores empresas americanas, ampliando suas linhas, deixando apenas de servir o continente africano.

Modernizou sua frota: foi a empresa lançadora do Boeing 777-200, hoje seu principal avião para voos de longo alcance. Em 1997 foi uma das fundadoras da Star Alliance, consolidando ainda mais sua posição no mercado internacional frente a sua arqui-rival American Airlines.

Em 24 de Fevereiro de 1989 o Boeing 747-122 matrícula N4713U com o código de voo UA 811 da United Airlines, após decolar de Honolulu e quando cruzava o nível de voo 220 perdeu uma das portas do porão ocasionando uma extensa perda de fuselagem. Oito passageiros foram sugados para o exterior e morreram. O avião conseguiu regressar a Honolulu e aterrar em segurança. Era comandado por David Cronin, 1º Oficial Gregory Slader e 2º Oficial Randal Thomas.

Em 19 de julho de 1989 um DC-10 que operava o voo 232 da United, que ia de Denver a Filadélfia, com escala em Chicago perdeu o motor número 2 da aeronave, danificando o controle hidráulico dos 3 motores. Sem controle, o Piloto teve que fazer um pouso de emergência em Sioux City apenas usando a potência dos 2 motores restantes, o avião estava mais rápido do que num pouso normal devido as falhas, e se acidentou após tocar a asa na pista do aeroporto. 112 pessoas morreram no acidente, porém 184 sobreviveram, e por causa disso o piloto foi considerado um herói.

Em 3 de março de 1991 o Boeing 737-291 matrícula N999UA com o código de voo UA585 despenhou-se na final para Colorado Springs. Era comandado pelo Capitão Harold Green tendo como 1º Oficial Patricia Eidson. Transportava três assistentes e vinte passageiros. Não houve sobreviventes.

O executivo americano Paul Tierney, foi quem coordenou a reestruturação da United Airlines nos anos 1990. Anos mais tarde, em 2006, sua empresa de investimento, junto com um time de investidores de primeira linha, não foi capaz de antever a situação caótica que se avizinhava, quando ingressaram na companhia aérea brasileira BRA.

Os ataques de 11 de setembro de 2001 foram cruéis para mais de 3 mil pessoas, incluindo tripulação e passageiros de voos da United: duas aeronaves da frota, um Boeing 767 (voo 175) e um 757 (voo 93), foram sequestradas por terroristas que tinham como alvo símbolos do poder econômico e político dos Estados Unidos. A primeira aeronave citada atingiu a Torre Sul do World Trade Center, na cidade de Nova Iorque, e a segunda, foi supostamente derrubada pois ia em direção a Washington, e caiu em Pittsburgh, na Pensilvânia.

No total eram mais de 139 destinos em 26 países, operados pela United e suas coligadas regionais, mas a empresa, após os ataques terroristas (em setembro de 2001), entrou em parafuso. Com sérios prejuízos, a companhia entrou em concordata desde o início de 2002. Não restou outra alternativa a não ser a de adotar medidas draconianas de contenção de custos.

Salários, frota, empregos: a UAL cortou tudo o que tinha e não tinha para respirar. Passou, por exemplo, de 93 000 para 63 000 funcionários em dois anos; ou de 528 para 414 jatos. Parecia estar dando certo: embora sua situação fosse delicada, analistas acreditavam que o pior já havia passado e que a UAL sairia da concordata ainda em 2006.

Em 2007, a United foi uma das quatro companhias que assinaram Memorandos de Entendimento com a Tam, que passou a estabelecer parcerias com companhias aéreas internacionais. As outras que entraram no acordo foram a portuguesa TAP, a chilena LAN e a alemã Lufthansa entraram no acordo.

Em 26 de junho de 2015 A United anunciou a compra de 5% da Azul Linhas Aéreas Brasileiras. O negócio custou US$ 100 milhões, deu o direito à United de um assento no conselho administrativo da Azul e juntou as malhas das companhias através de acordo codeshare que juntas somavam 450 destinos e mais de 6 000 voos diários.

Em 14 de fevereiro de 2018, um avião da companhia aérea, que fazia a rota de São Francisco para o Havaí, teve que realizar um pouso de emergência no Havaí, devido à explosão de uma parte do motor. Ninguém ficou ferido.

Sob o guarda-chuva da United Continental Holdings, a United Airlines, Inc. é a terceira maior linha aérea dos Estados Unidos e do mundo, com uma frota de 1310 aviões em 373 destinos e emprega 61 mil trabalhadores. Seu principal hub é o Aeroporto Internacional O'Hare em Chicago. Sua sede é em Chicago, Illinois, Estados Unidos e desde dezembro de 2020 seu CEO é o executivo Scott Kirby.

17 de mar. de 2023

Balanças Toledo

Em 1988, empresários brasileiros, representantes da Toledo Scale no Brasil desde 1940, compraram a Toledo do Brasil. Desde então, a Toledo do Brasil é uma empresa nacional privada independente.

Em 1998 a empresa consegue o Certificação ISO 9001 (Sistema de Gestão da Qualidade).

Em 2007, a Teledo promoveu a consolidação das operações fabris, técnicas, comerciais e administrativas em uma nova planta em São Bernardo do Campo, no ABC Paulista. Foram implantados processos de lean manufacturing e um sistema integrado de gestão SAP. A área construída possui 21.500 metros quadrados em um terreno de 63.000 metros quadrados.

A diversificação da oferta de produtos com uma linha de fatiadores de frios foi levada a cabo em 2013. Nesse mesmo ano a empresa recebeu o Certificação ISO 14001 (Ambiental). No ano seguinte, 2015, obteve a Certificação OHSAS 18001 - Sistema de Gestão de Segurança e Saúde Ocupacional.

Em 2016, a Toledo promoveu a transição da marca: Prix é a marca de produtos e serviços da Toledo do Brasil. Em 2018 foi o lançamento da Cloud Prix, solução SaaS para gestão de lojas, produtos e serviços.

A campanha “Quem põe na balança, escolhe Prix” foi lançada em 2020.

Em 2022, a Toledo promove a abertura de filiais em Palmas (TO), Sorriso (MT) e Luís Eduardo Magalhães (BA). Nesse ano a empresa se vê impulsionada, em grande parte, pelo desempenho do setor do agronegócio e pela demanda dos setores industrial e de infraestrutura, conforme disse o vice-presidente Edson José Freire, então na empresa há 35 anos e responsável pelas áreas de logística, engenharia, vendas e marketing.

Hoje, mais da metade das vendas da empresa estão atreladas à alimentação - do campo ao porto, passando por frigoríficos, supermercados e varejo em geral, além de escalas nas rodovias. “As mais de 300 milhões de toneladas de grãos colhidos e insumos importados passam pela balança Toledo”, disse Freire. Segundo ele, o agronegócio é o que mais tem impulsionado os negócios da empresa. O departamento de suporte técnico está totalmente focado em atender os clientes da divisão industrial. A divisão comercial possui rede própria de assistência técnica — milhares no país — autorizada pelo fabricante.

Com equipes trabalhando em tecnologias disruptivas, o executivo disse que em 2023 a empresa lançaria uma nova escala para o comércio. “Com inteligência artificial, ele reconhece a voz do operador e a imagem (do produto, como um vegetal). Acho que é o primeiro do mundo com IA no varejo, com uma persona, como a Alexa. Com o 5G, vai ajudar muito o operador de supermercado.” Disponível em três categorias (6, 15 e 32 quilos), o aparelho chegou a ser apresentado aos clientes brasileiros na maior feira de varejo do mundo, em Nova York, depois de brilhar no telão da Times Square, disse Freire.

No mercado brasileiro de balanças, que engloba todo o universo de balanças, a Toledo detém uma participação estimada em um terço do total comercializado. O fabricante emprega diretamente 1.500 pessoas. O faturamento da empresa no ano de 2022 foi de R$ 722 milhões.

16 de mar. de 2023

Companhia do Mississippi

Em maio de 1716, o Banque Générale Privée ("Banco Privado Geral"), que desenvolveu o uso do papel-moeda, foi criado pelo banqueiro escocês John Law. Tratava-se de um banco privado, mas três quartos de seu capital consistia de títulos e notas aceitas pelo governo. Em agosto de 1717, ele comprou a Companhia do Mississippi para ajudar a colônia francesa de Louisiana. No mesmo ano, Law criou uma companhia de comércio de capital aberto chamada de Compagnie d'Occident (A Companhia do Mississippi, ou, literalmente, "Companhia do Ocidente"). Law foi nomeado o Chefe-Diretor da nova companhia, que recebeu um monopólio comercial das Índias Ocidentais e da América do Norte do governo francês.

O banco tornou-se o Banque Royale (Banco Real) em 1718, o que significou que as notas eram garantidas pelo rei Luís XV de França. A companhia absorveu a Companhia Francesa das Índias Orientais, a Companhia da China e outros companhias de comércio rivais, tornando-se a Compagnie Perpetuelle des Indes em 23 de maio de 1719, com um monopólio do comércio de todos os mares. Simultaneamente, o banco começou a emitir mais notas do que representava sua cunhagem. Isto levou a uma inflação, que foi posteriormente seguido por uma corrida aos bancos quando o valor do novo papel-moeda foi reduzido pela metade.

Law exagerou a riqueza de Louisiana com um esquema efetivo de marketing, que levou à especulação selvagem das ações da companhia em 1719. O esquema prometia sucesso para a Companhia do Mississippi ao combinar o entusiasmo dos investidores e a perspectiva de riqueza de Louisiana em uma companhia de comércio sustentável de capital aberto. A popularidade das ações da companhia era tanta que eles necessitaram emitir mais notas do banco, e quando as ações geraram lucros, seus investidores foram pagos em mais notas do banco.

A bolha estourou no final de 1720, quando os oponentes do financista tentaram converter suas notas em moeda em massa, forçando o banco a suspender o pagamento de suas notas. Ao final de 1720, Philippe d'Orléans despediu Law de seu cargo. Law, então, fugiu da França para Veneza, onde ele viveu de jogos de azar. Ele foi enterrado na igreja de San Moisè, em Veneza.

Alunorte / Norsk Hydro

A subsidiária brasileira da Norsk Hydro, a Hydro Alunorte, localizada no estado do Pará, estaria contaminando a água no norte do país e provocado graves doenças e morte aos moradores locais. A empresa está sendo processada por 11 mil vítimas da cidade de Barbacena, Pará. A repercussão do caso é internacional, e ainda assim a Ford, que está produzindo uma nova caminhonete, que usa a produção local de alumínio, parece não ver problema com a sua cadeia de fornecimento que estaria destruindo parte da Amazônia.

(Fonte: IstoÉDinheiro - 20.03.2019 / SumOfUs Ekō (antiga SumOfUs) - 16.03.3023 / Dica de Hoje - 27.04.2023 / Valor - 27.04.2023 - partes)

15 de mar. de 2023

Café Ouro

O café foi eleito o melhor café tradicional do Brasil pela Associação Brasileira da Indústria do Café (ABIC), na categoria médio porte – torrado e moído de 2020/2021. Recebeu a melhor nota na categoria sendo referente à safra de 2020. Em meio aos desafios implantados pela pandemia da Covid-19 e às adversidades climáticas, a cafeicultura brasileira se mostrou resiliente. Mas, o empresário acredita que o prêmio veio devido às mudanças implementadas na empresa desde 2006.

“Respeitando a tradição da empresa fiz algumas mudanças que considero essenciais para o resultado da premiação”, destaca Junior Barbi. Entre as mudanças está a automação industrial, que facilitou e padronizou o processo de produção do café, bem como a frota própria. “Hoje contamos com uma frota para o transporte tanto dos grãos quanto do produto finalizado. Isso faz com que o grão chegue até nossa fábrica de maneira correta. Garantimos que ele não vai pegar chuva, nem passar por nenhum processo que interfira no sabor final do produto”, ressalta.

Hoje a empresa conta com ampla linha de produtos, sendo o Tradicional e Extra forte (com embalagem a vácuo ou almofada), o Café Premium em caixa, Cappuccino e Café Latte em pote, o solúvel em sachê, em grãos em pacote, descafeinado a vácuo e os filtros.

Recentemente a empresa lançou os cafés especiais Caramellato e Fruttato. Estes são cafés torrados e moídos, prontos para o consumo. Foram feitos para clientes que gostam da experiência de cafés com sabor especial. Eles são feitos com grãos e processos selecionados e são classificados pelas suas características. O Café Ouro Caramellato e o Fruttato foram desenvolvidos com grãos de café especialmente selecionados da região da Alta Mogiana e, passaram por processos altamente controlados de colheita, secagem e beneficiamento.

A empresa tem sua sede na Rua Dr. Getúlio Vargas, nº 2620, no centro, de Ibirama, Santa Catarina.

14 de mar. de 2023

Signature Bank

O Signature ficou sob os holofotes com o colapso da bolsa de criptomoedas FTX no final de 2022.

A FTX tinha contas no Signature Bank, que a empresa disse representar menos de 0,1% de seus depósitos totais. Em dezembro, após a falência da FTX, o Signature disse que planejava se livrar de até US$ 10 bilhões em depósitos de clientes de ativos digitais.

Os depositantes terão acesso ao seu dinheiro sob “uma exceção de risco sistêmico semelhante” a uma que permitiria aos clientes do Silicon Valley Bank receber seu dinheiro na segunda-feira, 13 de março, disseram o Departamento do Tesouro, o Federal Reserve (Fed, banco central americano) e o Federal Insurance Deposit Corp (FDIC) em uma declaração conjunta.

O Departamento de Serviços Financeiros de Nova York permaneceu em “contato próximo com todas as entidades reguladas à luz dos eventos do mercado, monitorando as tendências do mercado e colaborando estreitamente com outros reguladores estaduais e federais para proteger os consumidores, garantir a saúde das entidades reguladoras e preservar a estabilidade do sistema financeiro global”, disse a superintendente Adrienne A. Harris no comunicado de sua agência.

A empresa de auditoria KPMG apresentou relatórios que atestavam a saúde financeira do Signature Bank menos de duas semanas antes de o banco quebrar. O Signature Bank caiu 11 dias depois que a empresa de contabilidade assinou sua auditoria.

Escritório do Signature Bank, na Quinta Avenida, em Nova York (Bloomberg)

Escritório do Signature Bank, na Quinta Avenida, em Nova York (Bloomberg)13 de mar. de 2023

Prieto Alimentos

No dia 13 de fevereiro de 2023, com dívida de R$ 150 milhões, entrou com o pedido de recuperação judicial.

A empresa explica que o aumento das taxas de juros e dos preços dos insumos afetou suas operações nos últimos tempos. A crise econômica, que diminuiu o poder de compra da população, deixou pouco espaço para repasses dessa elevação de custos ao produto final, diz a companhia, que teria ficado “estrangulada”.

“As dificuldades financeiras começaram na pandemia [de covid-19], se arrastaram e foram crescendo até o presente momento. Identificamos um grande endividamento, que, com a alta dos juros, ficou impossível de ser pago”, disse Douglas Duek, CEO da consultoria financeira Quist, que coordena o processo de recuperação na justiça junto com o escritório Nicola & Sacarosa Advogados. “Os bancos não aceitariam um alongamento da dívida sem juros ou uma grande carência total e inicial, que é o que a empresa precisa”.

Segundo a Quist e o escritório, a Prieto “já está em conversas avançadas” com investidores para buscar uma solução rápida para a reestruturação de seus débitos. Duek afirma que, neste primeiro momento, para tentar se reequilibrar, a Prieto pretende fazer um alongamento de suas dívidas e também acertar com os potenciais investidores algum tipo de capitalização. Os principais credores da empresa são Banco do Brasil, Banco Votorantim, Bradesco, BMG, Daycoval, Sicoob e Banco ABC Brasil.

A Prieto chegou a ter 450 funcionários antes de suas dificuldades financeiras. No momento da solicitação de Recuperação Judicial, são 380. Em 2022 seu faturamento foi de R$ 250 milhões.

(Fonte: suinoculturaindustrial - 13.03.2023)

Acciona

As origens da empresa remontam à empresa MZOV (sigla para a Compañía del Ferrocarril de Medina a Zamora y de Orense a Vigo), fundada em 1862 na Galícia. Em 1978 a MZOV fundiu-se com a Cubiertas y Tejados, S.A., empresa fundada em 1918 por Luis Ferrer-Vidal de Llauradó e Víctor Messa Arnau, provenientes da antiga "Vilaseca Roesicke y Maas", formando a empreiteira Cubiertas y MZOV Compañia General de Construcciones, S.A.

O nome Acciona provém do nome do Museu Interativo da Ciência em Alcobendas.

Em 2002, o estado espanhol entregou a companhia de navegação Trasmediterránea a um consórcio formado pela Acciona e por uma empresa de Abel Matutes. A Trasmediterránea foi vendida por 259 milhões de euros, além da dívida acumulada da companhia de navegação, estimada em 210 milhões de euros e pagas pelo consórcio. A manutenção da Trasmediterránea custou centenas de milhões à Acciona, que chegou a tentar vendê-la em 2014 à empresa Baleària e ao fundo de investimento Cerberus Capital Management.

Em dezembro de 2003, José Manuel Entrecanales Domecq foi nomeado presidente da Energía Hidroeléctrica de Navarra (EHN), cujos acionistas incluíam a Acciona. Em outubro de 2004, a Acciona aumentou sua participação na EHN para 89%, atingindo 100% em janeiro de 2005. Em 2005, o grupo empresarial investiu 24 milhões de euros na unificação de todas as marcas sob o nome Acciona. Assim, as subsidiárias Necso e Energía Hidroeléctrica de Navarra (EHN) desapareceram. A única exceção foi a Trasmediterránea, que passaria a se chamar oficialmente Acciona Trasmediterránea, José Manuel Entrecanales foi nomeado presidente da Acciona.

Em 2007, a Acciona, juntamente com a empresa italiana Enel, assumiu o controle da empresa espanhola de eletricidade Endesa, da qual adquiriu 92% da participação. No entanto, em 2009 vendeu à Enel 25% da Endesa, que tinha um valor estimado de 8,2 bilhões de euros. Por outro lado, a Acciona comprou em 2017 a construtora australiana Geotech, reforçando a atuação em um país no qual já estava em operação desde 2002. Esta aquisição significaria a consolidação do desenvolvimento de infraestruturas na Austrália pela empresa. No início de 2018, a Transmediterránea seria finalmente vendida à empresa canária Naviera Armas.

Dentro do setor de infraestrutura sua atuação se divide em infraestrutura viária e todos os tipos de edificações e engenharia industrial. Possui um setor específico dedicado à criação de plantas de gerenciamento de água. Também oferece diversos serviços de manutenção predial.

Seu setor de energia está presente em mais de 20 países. A Acciona quis se concentrar, especialmente, em energias renováveis por meio de projetos de energia eólica, energia solar fotovoltaica, energia solar térmica, energia hidráulica e energia de biomassa.

Em menor grau, abrange também outros setores. Dedica-se à corretagem de ações por meio da Bestinver e às vinícolas pelo Grupo Bodegas Palacio 1894 (anteriormente Hijos de Antonio Barceló).

A Acciona trabalha projetando e construindo diferentes projetos em diversos setores sob o denominador comum da luta contra as mudanças climáticas. Desde 2015, a Acciona lidera o ranking das empresas mais verdes do mundo segundo o grupo editorial norte-americano Energy Intelligence.

Foi a responsável pela emblemática transformação da antiga estação ferroviária Júlio Prestes na Sala São Paulo, considerada pelo jornal inglês The Guardian um dos melhores espaços para concertos do mundo e que abriga a Orquestra Sinfônica de São Paulo - OSESP.

Realizou a assistência técnica na operação e manutenção da ETE Arrudas (MG) e atuou em projetos de tratamento de esgoto em Santa Cruz do Capibaribe (PE) e São Gonçalo (RJ).

Também foi responsável pelas reformas, em São Paulo, do complexo Estúdio Vera Cruz Filmes, da estação da Luz e do edifício Martiniano de Carvalho, atual sede da Telefônica. A empresa também venceu licitações para a construção de linhas e estações de metrô em São Paulo (SP) e Fortaleza (CE).

A Acciona realizou durante 10 anos a operação da Rodovia Lúcio Meira (BR-393), em um trecho de 200 quilômetros de extensão, passando por 7 municípios da região sul do Estado do Rio de Janeiro.

É a responsável pela retomada das obras da Linha 6 - Laranja de metrô de São Paulo e sua futura operação. São 15km de linhas e 15 estações que irão conectar a estação São Joaquim, na região central, com a Brasilândia.

Em 2021, A Acciona Energía, assinou um acordo com a Casa dos Ventos, maior grupo investidor em energias renováveis do Brasil, para a aquisição de dois projetos eólicos em desenvolvimento (Sento Sé I e II), no estado da Bahia, que somados podem chegar a até 850MW de potência.

12 de mar. de 2023

SVB - Silicon Valley Bank

Em 10 de março de 2023, o SVB não resistiu à sangria em seus depósitos e sofreu intervenção do governo americano, tornando-se a primeira grande instituição financeira americana a quebrar desde a crise de 2008. O SVB vinha tentando levantar capital desde o início da semana, ao mesmo tempo em que conversava com possíveis interessados em adquirir as suas operações. Não houve tempo. Suas ações mergulharam 80% antes das negociações serem suspensas. A Federal Deposit Insurance Corporation (FDIC), a agência americana criada em 1933 no auge da Grande Depressão para proteger correntistas e poupadores, assumiu o controle.

Agências de rating também erram. Segundo a Moody’s e o S&P, até o começo de março, o SVB era grau de investimento!

Vale notar que não houve fraude, como no caso das Americanas. A situação financeira da empresa e o ambiente macroeconômico estavam aí para todos verem.

As regras de capital e liquidez dos bancos, revisitadas após 2008, também não foram fortes suficientes. Novas regras e testes de estresse devem ser criados após essa quebradeira recente, mas nada garante que vão funcionar no futuro.

É claro, após o fato, que diversas teses aparecem. Como a atitude do banco de agir mais como a maioria de seus clientes (startups de tecnologia) do que um banco tradicional mais sério.

Mas a razão principal da quebra foi a completa falta de gestão de risco. A Chief Risk Officer Laura Izurieta saiu em outubro e foi substituída em dezembro por Kim Olson, que ficava em Nova Yorque, a 4700 quilômetros de distância. Não dá para fazer gestão de risco de um banco sem estar com o dedo na jugular da tesouraria. Esse foi um erro fatal.

A empresa de auditoria KPMG apresentou relatórios que atestavam a saúde financeira do Silicon Valley Bank - SVB duas semanas antes de o banco quebrar. O SVB) faliu apenas 14 dias depois que a KPMG deu ao banco um atestado de saúde financeira.

10 de mar. de 2023

Chopard - (L.U.Chopard)

Karl Scheufele III compartilhou o amor da Chopard pela criatividade e relojoaria e, portanto, parecia uma escolha natural. Karl Scheufele I entrou na indústria de joalheria ainda jovem e mais tarde na vida quis apoiar artistas e joalheiros, dedicando seu tempo à Associação de Artes e Artesanato em Pforzheim, Alemanha.

O conceito Chopard Happy Diamonds foi criado pela primeira vez em 1976. Agora faz parte do design diferenciado da Chopard - trabalhado com diamantes que se movem livremente entre vidros de cristal.

Em 2010, a Chopard se juntou ao Conselho de Joalheria Responsável. Apenas três anos depois, a Chopard criou o primeiro relógio do mundo feito de ouro Fairmined. Isso recebeu grande aclamação da crítica na Baselworld. A mais recente revelação ética da marca é sua promessa de tornar 100% ético todo o ouro usado para fabricar suas joias.

A Chopard aparece regularmente em uma variedade de publicações altamente conceituadas, como a Vogue, e sempre faz sucesso no tapete vermelho. Suas joias fazem aparições de destaque no tapete vermelho com estrelas de primeira linha, incluindo Julianne Moore no Festival de Cinema de Cannes, Marion Cotillard no Oscar e Christoph Waltz.

Os vínculos da Chopard com o Festival de Cinema de Cannes começaram em 1998, quando se tornou seu parceiro oficial. A atual diretora, Caroline Scheufele, redesenhou o icônico troféu Palme d'Or.

(Fonte: msn - 04.10.2018 / T.H.Baker - partes)

Palme D'Or Trophy Designed By Caroline Scheufelle

6 de mar. de 2023

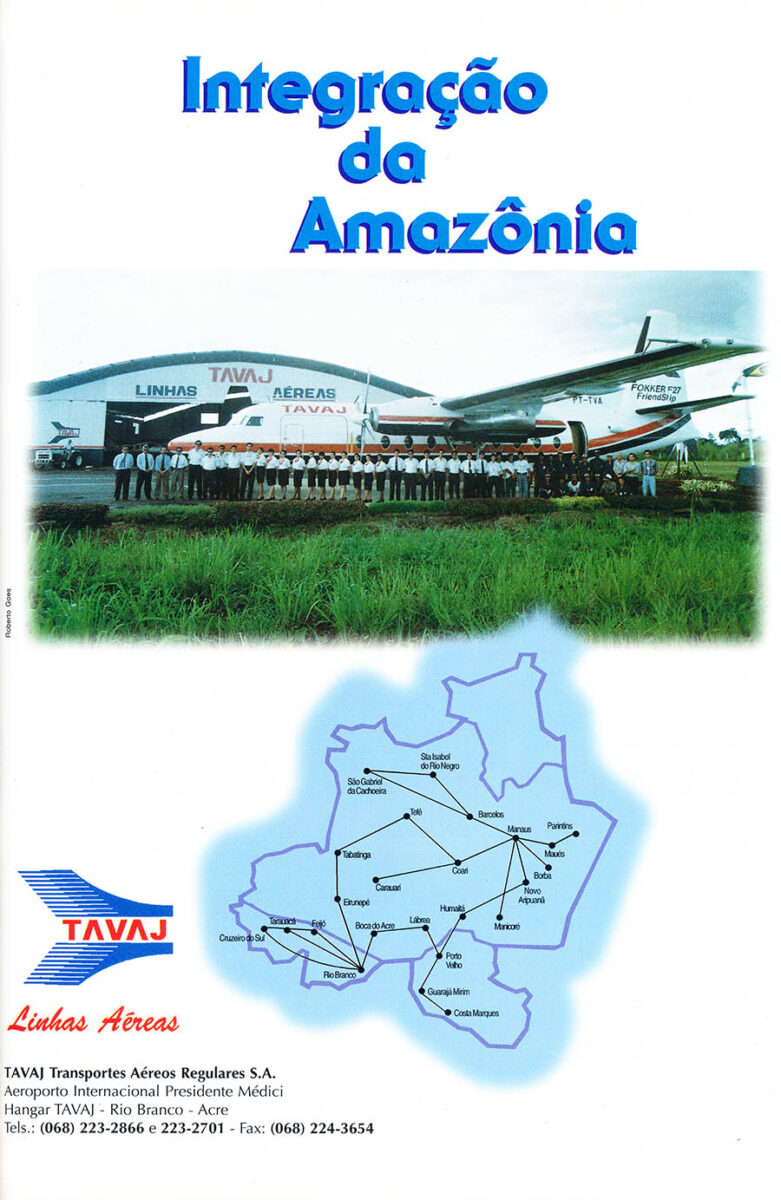

Tavaj

Com a companhia em ritmo de crescimento, foi decidido mudar a sede para o Aeroporto Internacional de Rio Branco, que tinha mais estrutura para acompanhar o desenvolvimento da empresa. O nome TAVAJ se tornou referência na aviação local e em 1994 após receber as devidas autorizações do DAC (Departamento de Aviação Civil), o táxi-aéreo passou a ser uma linha aérea, alterando a sua designação para TAVAJ – Transportes Aéreos Regulares S.A.

A frota inicial da ´nova´ aérea regional brasileira era composta por cinco Embraer 110 Bandeirantes. Eles tinham capacidade para acomodar 19 passageiros e eram responsáveis por cumprir voos partindo de Rio Branco para Eirunepé, no Amazonas, e Feijó, Tarauacá e Cruzeiro do Sul, no Acre. Em seus primeiros meses no ar, a TAVAJ obteve uma média de 47% de aproveitamento em seus voos.

Em 1995, a empresa experimentou um ótimo crescimento e ampliou sua frota com a chegada de dois E110 e seu primeiro Fokker 27 MK600 (PT-TVA), que de início foi escalado na “ponte-aérea” acreana entre Rio Branco e Cruzeiro do Sul e também em um novo voo até Manaus. O “Jacaré” (apelido que o Fokker 27 leva) veio da Air UK, empresa aérea do Reino Unido. Ele chegou no Brasil realizando escalas em lugares como a Groenlândia, isso porque o custo de adicionar um tanque extra na aeronave para realizar a travessia sobre o Atlântico entre Dakar e Recife era muito alto e a empresa optou a rota pelo Polo Norte.

Logo no início das operações, o PT-TVA apresentou problemas de manutenção e precisou ficar parado por um período, trazendo prejuízos à companhia. O motivo de todo esse tempo fora de operação foi a falta de recursos para pagar o serviço prestado pela Rolls-Royce.

Em 2003, a empresa tentou incorporar um ATR42, mas o fato não se concretizou.

No dia 20 de outubro de 2003, o Fokker 27 PT-TVA, veterano da frota da TAVAJ, se acidentou em Tarauacá após a roda dianteira da aeronave ter sido danificada por conta de uma irregularidade da pista, causando a perda de controle do Fokker. Não houve vítimas fatais, porém o PT-TVA jamais voltou a voar. Quase um mês depois, outro Fokker 27, o PT-LAH sofreu danos durante uma decolagem também em Tarauacá.

Em 2004, ocorreu um acidente de um Brasília (não pertencia a TAVAJ) em Manaus e o fato fez com que o DAC fosse mais rigoroso na fiscalização das empresas aéreas regionais. A TAVAJ não possuía simulador de voo naquela época para treinar os seus pilotos e o custo para o treinamento ficou muito alto, uma vez que a empresa teria que levar os seus tripulantes até a Holanda para realizar os treinamentos na Fokker. A empresa foi auditada pelo DAC e em 2004 encerrou suas operações, quando já havia transportado cerca de 14 mil passageiros, naquele ano.

A suspensão dos voos da TAVAJ deixou um vazio nas regiões em que a empresa era presente e também marcou a última operação regular de um Fokker 27 no Brasil.

4 de mar. de 2023

Puma Air

A Puma Air Linhas Aéreas nasceu em Belém (PA), em janeiro de 2002, para atender clientes da Puma Air Táxi Aéreo. Operando regularmente, a empresa podia trabalhar com maior capacidade de

transporte de carga e passageiros e menor custo operacional, graças à regularidade dos serviços.

Tendo iniciado suas operações com três monomotores Cessna 208B Caravan, a Puma Air vendeu

duas dessas aeronaves para adquirir o primeiro dos seus dois EMB-120 Brasília.

(Fonte: livro Asas Brasileira - Gianfranco Beting)

Webjet

A empresa aérea Webjet iniciou suas operações em 12 de julho de 2005 desde sua base no Rio de Janeiro, aeroporto do Galeão/Tom Jobim.

A companhia começou a voar entre quatro cidades (Rio, São Paulo, Brasília e Porto Alegre) com um único aparelho 737-300, operando no sistema Low-Cost / Low Fare.

A Webjet pretendia crescer de forma prudente, acrescentando novas aeronaves e rotas desde que obtivesse lucro operacional.

Em 2007 a Webjet foi adquirida pelo empresário curitibano Guilherme Paulus, que se desfez da

empresa quatro anos depois, 2011, vendendo-a para a Gol.

Em alguns períodos a Webjet entrou em uma concorrência específica, momentânea e predatória. Foi o caso dos meses que antecederam ao pedido de Recuperação Judicial da Passaredo, em outubro de

2012. A Webjet chegou a operar em Ribeirão Preto – principal hub da Passaredo – com Boeing 737 e tarifas a partir de R$ 9,90.

(Fonte: Livro - Asas Brasileiras - parte)

3 de mar. de 2023

Galeazzi & Associados

O empresário conduziu reestruturações de grandes empresas, como a Cecrisa, em 1991, Vila Romana e a rede VR, em 1994, a Artex, em 1996, a Americanas, em 1998, a Avipal, em 2003, o Pão de Açúcar, em 2007, a Vulcabras, em 2011, a BRF. A BRF talvez tenha sido uma das últimas empresas em que Claudio Galeazzi atual pessoal e integralmente. Depois vieram trabalhos na Mabe em 2013, no Magazine Luiza, em 2016 e na Marisa, em 2023, entre outras.

Em seu primeiro encontro presencial com a Galeazzi Associados, João Nogueira quis saber quais lojas estavam perdendo dinheiro e quantas devem fechar. Em 30 de setembro de 2022, a Marisa tinha 344 lojas.

Consultores da área de varejo, classificam o gestor como “um dos maiores, senão o maior, profissional de reorganização e recuperação de empresas de varejo”.

Cláudio era conhecido por fazer demissões durante reestruturações, e chegou a ser chamado por muitos como "Mãos de tesoura".

2 de mar. de 2023

Amaro (moda feminina)

A Amaro nasceu como uma marca digital, voltada exclusivamente para o público feminino. A estratégia de varejo e-commerce durante sua história segue as tendências do mundo digital: com uso de Big data, alto uso de tecnologia na fabricação de produtos e forte presença nas redes sociais.

Em 2020, a Amaro lançou um projeto de parceria com outras marcas de moda, cosméticos e bem-estar e decoração. transformando a companhia em uma Retailtech. A iniciativa oferece a plataforma de varejo online existente da Amaro para outras marcas de moda, como Pantys, Framed, Allmost Vintage, Clemence, Zerezes, Linus e Haight. Além disso, por meio dessa iniciativa, a marca entrou na indústria de beleza e saúde.

Ao final de 2020, a marca lançou sua primeira linha de produtos para casa, chamada AMAROHome, que conta com produtos de papelaria, louça, almofadas e quadros decorativos. Marcando assim, um novo modelo de negócio para além da moda.

1 de mar. de 2023

Itaipu Binacional (Usina Hidrelétrica de Itaipu)

A usina é operada pela empresa Itaipu Binacional. É um empreendimento binacional administrado por Brasil e Paraguai no rio Paraná na seção de fronteira entre os dois países, a 15 quilômetros ao norte da Ponte da Amizade.

Apesar da importância histórica do momento, o evento teve pouca importância e os presidentes Luiz Inácio Lula da Silva e Mario Abdo Benítez não compareceram. Nem mesmo o novo CEO brasileiro escolhido pelo presidente Lula, o deputado Enio Verri, esteve presente. A empresa ainda é comandada pelo vice-almirante Anatalicio Risden Junior, indicado pelo ex-presidente Jair Bolsonaro. O ministro de Minas e Energia, Alexandre Silveira, havia confirmado presença, mas cancelou na última hora.

Itaipu é a usina que mais gerou eletricidade no mundo, com mais de 2,91 bilhões de megawatts-hora fornecidos aos dois países desde que começou a operar em 1984, energia suficiente para abastecer o mundo inteiro por 46 dias. O colossal esforço de construção resolveu um impasse histórico na fronteira que remonta ao século XVIII, superando desafios energéticos e diplomáticos.

O próximo passo é revisar o Anexo C, cláusula do tratado que estabelece as bases financeiras e de serviços da eletricidade. A grandiosidade da hidrelétrica também se reflete na complexidade regulatória do tratado que rege sua existência. Sobre a possibilidade de revisão das condições de venda de energia elétrica, fala-se em liberar a venda de energia ou deixar as regras como estão. Até que os parceiros cheguem a um acordo, os termos do tratado assinado em 1973 permanecerão em vigor.

(Fonte: Wikipédia / jornal Valor - 28.02.2023)